Las microfinanzas impulsaron la inclusión financiera y equidad de género desde hace décadas. Hoy, lo hacen también de la mano de la innovación y la tecnología, llegando a más zonas rurales.

En la última década las instituciones microfinancieras han demostrado su innata capacidad para generar crecientes niveles de inclusión financiera a través de un acelerado proceso de bancarización y canalización de recursos financieros, el cual se ha evidenciado en un número creciente de captaciones y colocaciones, además de la apertura de varios puntos de atención financiera a nivel nacional. Esto les ha permitido alcanzar mayor participación de mercado en términos de número de depositantes y prestatarios con relación al resto del sistema financiero nacional.

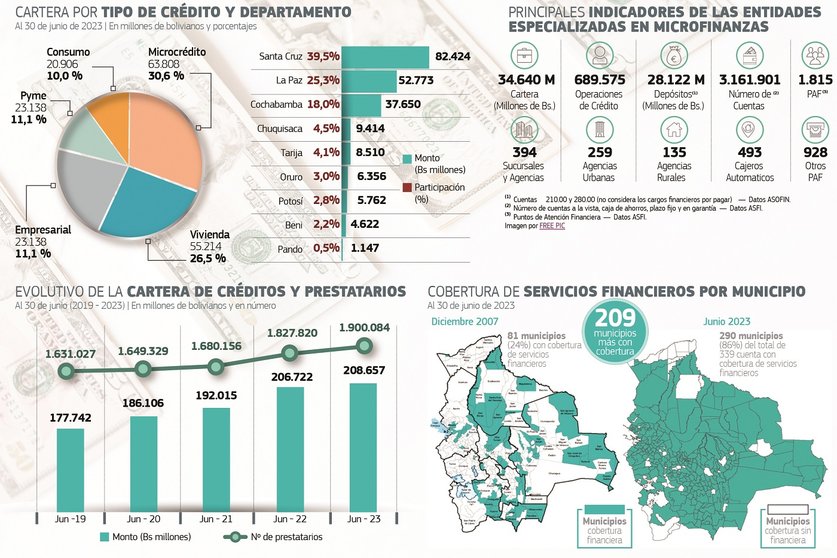

Así afirmaron desde la Asociación de Entidades Financieras Especializadas en Microfinanzas (ASOFIN). Fruto de ello, hoy el microcrédito tiene una participación del 30%, la más alta en tipo de crédito en el sistema financiero boliviano, según datos de la Autoridad de Supervisión del Sistema Financiero (ASFI).

El rol de estas entidades financieras en el desarrollo de la inclusión financiera es muy importante. Hasta el 30 de junio del 2023, la cartera del sector a nivel nacional alcanzó a Bs 34.640 millones, registrando un incremento anual del 7,2% respecto a junio 2022. En cuanto al número de operaciones, éste llegó a 689.575, registrando un crecimiento anual del 10,4%.

Además, cerca del 30% de su cartera bruta se encuentra en el área rural (Bs 10.172 millones) al primer semestre, habiéndose realizado 206.680 operaciones en zonas rurales.

“La canalización de recursos financieros, a través de las entidades especializadas en microfinanzas, va más allá de la incorporación al sistema financiero formal de los sectores más vulnerables de la población; el sector ha sido y es fundamental en la reactivación de la micro, pequeña y mediana empresa”, sostiene Marcelo Diez de Medina Valle, secretario ejecutivo de ASOFIN.

Por su parte, la Asociación de Instituciones Financieras de Desarrollo (FINRURAL) agrupa y representa a nueve Instituciónes Financieras de Desarrollo (IFD), entidades que promueven el financiamiento a sectores vulnerables de la población buscando reducir las diferencias económicas, sociales, de género y priorizando el financiamiento al sector productivo del país, entre ellos, el pequeño productor agropecuario, piscícola y forestal maderable y no maderable, y de la micro y pequeña empresa, principalmente del área rural y periurbana del país.

A junio de 2023, las IFD cuentan con una cartera bruta de Bs 7.988 millones, de los cuales 5.010 millones se colocaron en el área urbana y Bs 2889 millones a zonas rurales.

Además, de sus 606.123 clientes al primer semestre, la mayoría (396.775) son mujeres, señala en su reporte financiero mensual.

EQUIDAD DE GÉNERO

El rol de las entidades financieras especializadas en microfinanzas, en el desarrollo de la inclusión financiera y la equidad de género es muy importante. De los 607.082 clientes que alcanzó al 30 de junio, 351.747 son hombres y 255.335 son mujeres; el crédito promedio alcanza a $us 8.000.

Por ejemplo, en agosto el BancoSol dio inicio al “Programa Track de Mujeres 2023”, en el que 150 mujeres emprendedoras de Cochabamba, La Paz y Santa Cruz participarán durante seis meses de un proceso intensivo de capacitación para potenciar sus negocios.

Carmen Correa, CEO de Pro Mujer reveló a Economy a inicios de este año que, en Bolivia, la cartera de esta IFD sobrepasó los Bs 1.000 millones en microcréditos para emprendedoras, incidiendo en más de 130.000 mujeres a través de sus servicios diversos.

Banca digital, una herramienta para la inclusión financiera

El acceso a una cuenta de transacciones es un primer paso hacia una inclusión financiera más amplia, puesto que también sirve como puerta de acceso a otros servicios financieros. La banca digital se ha convertido, sin duda, en una herramienta clave para promover este objetivo.

Para las entidades financieras especializadas en microfinanzas, el uso de nuevas tecnologías y la transformación digital son una prioridad para responder a las necesidades de los clientes con el objetivo de proporcionarles rapidez en la atención, calidad en los servicios e innovación permanente en el desarrollo de sus productos

“Destacamos el trabajo que nuestras asociadas están realizando en Banca Digital, con el desarrollo de plataformas en la nube, innovación de productos, avances en banca móvil, cambios en los canales de comunicación, creación de áreas de innovación, alianzas con Fintechs para la implementación de varios proyectos”, resaltaron desde ASOFIN.

Alejandro Bustillos, gerente general de Banco Ecofuturo, que participó como speaker en Fintech Americas, sostiene que “las potenciales alianzas con Fintech especializadas en diferentes partes de la cadena de valor, generará una ventaja competitiva en cuanto a rapidez y desarrollo de nuevos negocios para el sector financiero”.

Por ejemplo, Idepro IFD, lanzó al mercado una innovadora aplicación móvil en alianza con Techreo, una Fintech creativa mexicana con amplia experiencia en el desarrollo de soluciones financieras. En una primera fase, con la app se podrá abrir un DPF desde el celular sin mayores trámites, con un monto mínimo de 100 bolivianos y hacer retiros mensuales.

PARTICIPACIÓN DE LAS MUJERES EN MICROCRÉDITO

En la década de los ’80 nacen los microcréditos, bajo esquemas innovadores de garantías y tecnologías de crédito adaptadas a la realidad y necesidades de segmentos que históricamente habían sido marginados de los servicios bancarios convencionales, entre los que se encontraban las mujeres.

Con el transcurso de los años el paradigma original del microcrédito fue transformándose y empezó a hablarse de las microfinanzas que integraban, además productos de ahorro, seguros y otros servicios no financieros.

Las entidades microfinan-cieras que tenían un enfoque particular en las mujeres, implementaron esta integración de servicios adicionales al crédito con el objetivo de fortalecer el autocuidado de este segmento y promover la educación financiera. Se comprendió que no bastaba con otorgar recursos a las mujeres para empoderarlas y mejorar su bienestar social; también era necesario abordar las limitaciones relacionadas con el género. Este proceso llevó a que los microcréditos, impulsados principalmente por las Instituciones Financieras de Desarrollo (IFD), lideraran la cartera de créditos con un 30,6% del total.

Sin embargo, a diciembre de 2022, la brecha de acceso entre hombres y mujeres en el microcrédito superó el 29%, lo que significa que la titularidad de estas operaciones sigue siendo predominantemente masculina, con una participación superior al 60%. En los créditos para Pequeñas y Medianas Empresas (Pyme) y empresariales, las brechas de acceso entre hombres y mujeres son más amplias. Por ello, es importante cambiar los esquemas e integrar la innovación de nuevas tecnologías “Fintech” que superen los sesgos de género y potencien la inclusión financiera de las mujeres.

MICROFINANZAS, PROCESO QUE ACORTA DIFERENCIAS

Datos de ASOFIN a julio de 2023 muestran que se tiene una cartera bruta de Bs 34.724 millones, donde el 72,1% es microcrédito, del total de sus operaciones por tipo de crédito; el 44% de su cartera son del rubro de la manufactura y comercio, y un 53% de sus operaciones crediticias pertenecen igualmente a estas actividades económicas; el 56% de su cartera está en la zona urbana y solo un 17% en la zona rural.

El desarrollo de la tecnología y la digitalización es el camino a seguir para elevar los niveles de inclusión financiera, pero esto no solo supone inversiones y acciones de las entidades especializadas en el rubro, sino también una política integral con otros sectores, sean públicos o privados de la sociedad.

Generar un mayor acceso al financiamiento a las micro y pequeñas empresas no es tarea de unos cuantos ni menos sencilla, pero tampoco imposible; de hecho, a julio, según la ASFI, el 30,6% de la cartera nacional son microcréditos, y hay cobertura del 87% de servicios financieros en el país. Hay mucha tela por cortar, para que el acceso crediticio genere una mayor inclusión financiera, pero sin dudas se debe partir de una normativa financiera orientada a fortalecer las microfinanzas, que las entidades tengan políticas o programas orientados sobre todo a familias y empresas del área rural, periurbana, de bajos ingresos y niveles educativos bajos. Hay un pensamiento, real o no, que la banca privada, tiene tabú de dar créditos de montos bajos y sin mucha garantía real, tal vez ahí, el Estado pueda intervenir con recursos, pero donde los créditos paguen una tasa de interés social.

Las microfinanzas son inclusivas y equitativas por naturaleza, pero por sí mismas no ayudarán a todos, sino les damos los medios para ese cometido.

Fuente: Economy